??1月新增信贷创历史新高,房贷占比大幅下降

??徐燕燕

??新年首月新增人民币贷款创历史新高,其中多数流入了实体经济。

??人民银行2月12日发布了2018年1月信贷数据,新增人民币贷款、M2(广义货币)增速等多项指标超出市场预期。其中,新增人民币贷款2.9万亿,创历史新高。

??中国金融期货交易所研究院首席经济学家赵庆明对第一财经记者表示:“金融去杠杆之下,表外融资向银行表内回归,从去年开始就已经出现这一趋势,表外融资规模已经萎缩至一个前所未有的局面。”

??此外,资金脱虚向实效果显现。央行数据显示,1月份社会融资规模增量为3.06万亿元,当月对实体经济发放的人民币贷款增加2.69万亿元,同比多增3717亿元。

??交通银行(6.530, -0.17, -2.54%)首席经济学家连平表示,市场不宜过分夸大信贷单月增量的影响。信贷年初大幅增长,除年初首月的季节性特征外,部分原因也来自于去年末考核的影响下,可能部分可投贷款顺延至今年初进行投放。

??表外回归冲高表内信贷

??1月新增人民币贷款2.9万亿元,同比多增8670亿元,创历史新高。

??中国民生银行(8.320, 0.03, 0.36%)研究院首席研究员温彬对第一财经记者表示,近期监管部门加强了对表外业务、通道业务等的规范,很多表外融资转为表内贷款,这是1月份信贷创新高的主要原因。

??与此同时,1月份社会融资规模增量为3.06万亿元,比上年同期少6367亿元。当月委托贷款减少714亿元,同比多减3850亿元;信托贷款监管增加455亿元,但同比少增2720亿元。“主要原因也是表外的融资在减少。”温彬说。

??去年以来,为防范发生系统性金融风险,监管机构接连出台针对表外理财、银行委外、通道业务、非标业务等的强监管政策。直至今年年初,这种强度仍在不断加码。

??2018年第一周,银监会就接连下发了《商业银行股权管理暂行办法》、《商业银行委托贷款管理办法》,还就《商业银行大额风险暴露管理办法》公开征求意见。

??最新数据显示,2017年银行业新增贷款占新增资产比例明显上升,商业银行同业资产、负债自2010年来首次收缩。

??“金融去杠杆之下,表外融资向银行表内回归,从去年开始就已经出现这一趋势,表外融资规模已经萎缩至一个前所未有的局面。”赵庆明对第一财经记者表示。

??“1月2.9万亿的信贷增量创历史峰值,但实际余额增速为13.25%,仍保持在13%附近,市场不宜过分夸大信贷单月增量的影响。”连平说,信贷年初大幅增长,除年初首月的季节性特征外,部分原因也来自于去年末考核的影响下,可能部分可投贷款顺延至今年初进行投放。

??“向实”资金占比提高

??1月信贷结构也出现了较大变化:当月对实体经济发放的人民币贷款增加2.69万亿元,同比多增3717亿元。

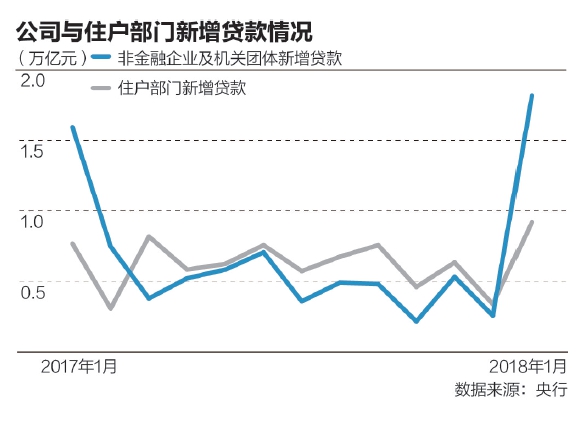

??一方面,公司贷款占新增贷款的比重进一步提高。数据显示,1月非金融企业及机关团体贷款增加1.78万亿元,占2.9万亿新增贷款的比重约61%,而去年为42%,提高了将近20个百分点。

??另一方面,个人贷款,尤其是个人住房按揭贷款占新增贷款的比例均大幅下降。1月住户部门贷款增加9016亿元,占新增贷款的比重从去年12月的56%降至31%。中长期贷款增加5910亿元,占新增贷款的比重为20%。

??“当前的房地产调控保持了一定的力度,尤其是金融方面,明确支持刚需、抑制投机性需求,按揭贷款占新增贷款比例下降到20%的水平,也是居民部门去杠杆防范房地产市场泡沫的一个体现。”温彬说。

??连平表示,非金融企业及机关团体贷款也大大超过住户部门的贷款,社融方面同比减少6367亿元,表外业务同比少增,都反映出脱虚向实以及监管新规落地效应明显。未来一段时间,这种结构性特征可能还会延续。

??非标、通道等融资方式的转变一方面使表内贷款规模快速增长,另一方面也推动了直接融资,尤其是债券融资规模的净增加。数据显示,1月企业债券净融资1194亿元,同比多1704亿元。“债券发行回暖的原因与1月份较为充裕的流动性有关,包括货币市场利率和债市市场利率均出现回落,企业的债券融资成本有所下降,使得当月债券融资规模回升。”温彬称。

??流动性充裕助M2增速回升

??1月广义货币(M2)同比增长8.6%,增速比上月末高0.5个百分点;狭义货币(M1)余额54.32万亿元,同比增长15%,增速比上月末高3.2个百分点。

??连平认为,M1增速反弹主要是受去年和今年春节错位因素影响,稳健货币政策促使M2增速相对稳定。他表示,1月M1增速的反弹主要是因为去年春节在1月份,企业在节前减少活期存款,去年1月M1大幅减少1.4万亿,今年春节在2月份,因而1月尚未出现这种效应。此外,信贷资源较过去一段时间出现了明显的结构性变化也可能是重要原因,大量的信贷增量配给到企业部门,短期大幅提升了企业部门的流动性。而跨年之后,由于央行各种结构性调控工具,普惠金融类定向降准以及CRA的综合使用,整个1月市场流动性较往年同期都更加稳定。在跨境资金流出压力不大,甚至可能有部分资金流入的情况下,整个M2增速保持相对稳定属预期之中。

??央行上周五称,近期,通过普惠金融定向降准释放长期流动性约4500亿元,同时1月中旬以来全国性商业银行开始陆续使用期限为30天的CRA,目前CRA使用已达到高峰,累计释放临时流动性近2万亿元。

??2018年人民银行工作会议定调了今年货币政策基调仍然为稳健中性。综合运用多种货币政策工具,保持银行体系流动性合理稳定,促进货币信贷和社会融资规模合理增长。

??“未来货币政策将以维持稳健为主。MPA考核规则下,信贷和M2增速都较此前稳定性有明显增强,预计未来应该会延续这种增速波动小的态势。”连平说。