??2017年,调控政策层层升级,范围已波及到更多的三四线城市,虽然政府颁布了严苛的“限价”政策,在土拍、预售证、销售备案等环节层层设卡,但商品房销售面积、金额仍双创新高,待售面积持续下滑;土地购置面积增速也由负转正,一、二线土拍火爆热潮蔓延至三四线城市,地价“水涨船高”;与之形成鲜明对比的是,房地产开发投资增速、新开工面积增速都有放缓的趋势,商办库存风险依旧。随着当前调控主基调不变,各类政策力度不放松,政策叠加效果将在2018年继续加深,预计行业各项指标将全线回落。

2017总结

??一、商品房销售:面积、金额都将创新高,冲16亿平方米、13万亿元无悬念

??2017年商品房销售面积、金额增速自年初以来逐月下滑,至年中受企业集中备案和业绩冲刺等因素,小幅拉升;而步入下半年以来,随着热门城市“四限”政策的持续加码,投资需求受到抑制,商品房成交规模也随之持续降低,1-11月份,商品房销售面积146568万平方米,同比增长7.9%,增速比1-10月份回落0.3个百分点,降至全年最低。商品房销售额115481亿元,增长12.7%,增速提高0.1个百分点。

??整体来看,虽然政策收紧导致增速放缓,但瑕不掩瑜,全年行业销售规模再创新高已无悬念。参照往年12月环比增幅(31%-39%),按30%增长率保守预估,2017年全年商品房销售面积和金额有望达到16776万平米和131719亿元。而假设12月继续保持前11月同比增速,预计2017年全年商品房销售面积和金额也将达到157707万平米和130262亿元,综合两项预测结果,今年销售较去年有望持平或保持小幅增长。

??二、房地产开发投资增速冲高回落并持续下行,开工不足是主因

??2017年上半年,房地产开发投资额超预期增长,其增速在2015年降至1%的“冰点”后,在2016年逐步回升,2017年上半年增速持续冲高,前4月累计增速达9.3%,创近两年新高;自此之后,开始缓步下行,前11月累计同比增速维持在7.5%,较1-10月份回落0.3个百分点。调控政策层层升级是压制开发商新开工动能和意愿的主因,一方面,“限价”条件下,前期部分高价地块普遍面临“高价拿地、低价卖房”的窘境,开工上市意味着亏损;另一方面时至年末,房企主要任务在于业绩冲刺,控制运营成本支出以“美化”报表,开发投资意愿并不强烈。

??当前房地产行业调控仍在不断加强,且今年经济增长目标的完成难度不大,短期内无需地产发力,预计全年房地产投资开发增速也将维持在7%。事实上,在商品房销售面积和金额双双创下历史新高的情况下,房地产开发投资额并未同步大幅回升,最关键的因素就是开工不足,客观上将造成未来市场供应不足。

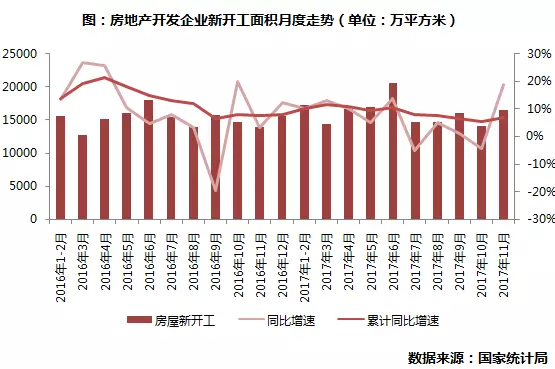

??三、房企延迟开工博弈市场,新开工严重不足、增速逐步放缓

??2017年新开工面积累计增速开年“高走”,2017年3月达到了11.6%,而步入下半年以来呈现出逐月放缓的趋势,直至到了11月,累计同比增速才小幅上扬至6.9%。

??从行业发展来看,新开工面积指标呈现出低位波动,究其原因,一方面2016年所获得的高溢价地块一般都处于房价较高的核心一、二线城市,这些城市往往也是2017年政府“控房价”的重点区域,部分区域“限价”甚至直逼地块拿地楼面价,延迟开工无疑的房企“以时间换空间”的一种博弈;二是在各类融资门槛提升、限购限贷等政策调控的层层“围堵”下,房企更加注重去库存和现有项目的资金回笼,新开工的意愿并不十分强烈,预期全年的累计同比增速也将维持在6%左右。

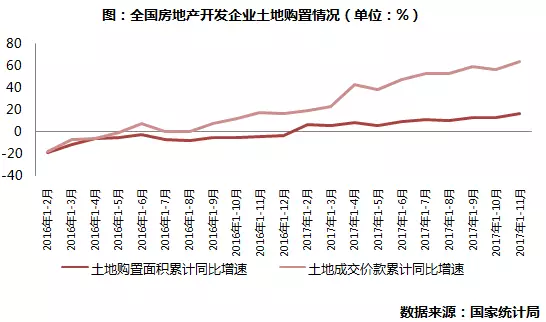

??四、土地购置面积和金额同比增速双创新高,全年维持量价齐升之势

??土地购置面积同比增速在今年年初由负转正之后,一直保持着稳步增长,土地市场热度不减,且增幅持续扩大,1-11月全国土地购置面积增速为16.3%,创下了年内新高。究其原因,一方面政府为了稳定房价,不断的加强土地供应,尤其在年末集中推地,导致供应量大增;另一方面,受到2016年市场热度的带动,大量城市去库存效果显著,去化速度快的城市开发商补仓意愿强烈,加之土拍限价也大大降低了房企的拿地成本,部分资金充裕的企业选择“逆周期”拿地,积极为来年的供货做准备。

??值得关注的是,国家也在积极发展租赁市场,各地政府也在响应号召,大力推进租赁住房用地的入市,前期住建部选取了广州、深圳、南京、杭州、厦门、武汉、成都、沈阳、合肥、郑州、佛山、肇庆等12个城市展开首批租赁住宅市场建设试点,目前上海、广州、深圳、杭州、珠海、合肥等多地都相继推出了纯租赁住宅用地,部分城市也引入了“竞自持”的土拍机制,后期随着土地供应的不断增加,土地购置面积也将继续保持增长态势。

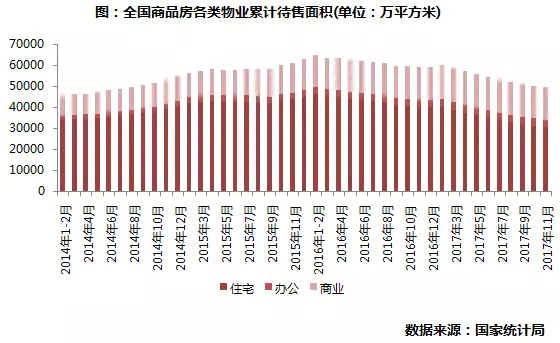

??五、待售面积连降11个月但降速放缓,商办类库存风险上升

??2017年全国销售面积破新高,意味着“去库存”也一定会取得初步成效。到11月末,全国商品房待售面积约5.96亿平方米,较去年末减少9933万平方米,且从年初的最高点连续11个月下降,整体降幅约15%。其中,住宅待售面积约3.08亿平方米,较年初最高点减少6178万平方米,去库存效果显著;对比之下,商业和办公物业的库存量虽有不同程度下降,但基于存量基数大且销售困难,未来多渠道去库存的道路依旧漫长。

2018年展望

??随着“十九大”明确“房住不炒”的定位,预计围绕这一定位的行业调控措施和长效机制将陆续出台,不难预测2018年楼市也将“好景不再”,基于抑制需求、降低居民杠杆率和供给紧张格局难改等因素综合判断,2018年行业销售金额和面积势必高位微降;融资环境趋紧将直接导致开发商的投资意愿下降,拿地也将保持谨慎,土地市场极有可能面临“量跌价平”或“量价齐跌”,后期随着政策的持续性逐步被房企所接受,各类指标也存在企稳回升的可能,而各类增速仍不及2017年。

??一、多因素综合作用致市场“降温”,全年销售金额、面积高位微降

??整体来看,2018年将会是市场低点。供给端,限价政策难有放松,热点城市供应量将持续偏紧;需求端,为了控制房价,调控政策基本不存在“放松”的可能,加之借贷收紧也使得购房成本显著上升,故而成交规模也会受到一定程度的限制。

??从城市能级来看,一线和核心二线会率先探底,源于其政策调控的严苛性,而三四线的调整将滞后于一线,政策相对宽松、需求外溢等因素仍将支持三四线保持一定的热度,但随着去库存刺激政策逐渐退出转变为紧缩调控,预计2018年下半年三四线城市市场调整才会出现。我们预判2018年全年商品房销售金额、面积势必将高位微降。

??二、地价普遍攀升而限价难放松压制房企开工意愿,2018年将低位保持

??首先,在严格的“限价”政策难友放松的情况下,2017年虽然再无“地王”出现,但地价持续高位已成为不争的事实,部分项目的拿地楼面价已然逼近该区域限价或周边竞品价格,强行入市极有可能面对“薄利”甚至“亏本”的可能,部分房企为了自身生存,不得不选择延迟开发或拉长工期;另一方面,销售萎缩和融资渠道受阻给房企造成的资金层面持续紧张也一定程度影响了房企的新开发速度,加之许多企业还存在“侥幸”心理,意图“以时间换空间”,故而新开工意愿并不强烈。

??整体来看,今年商品房的销售金额和面积都再创新高,诸多企业在热点城市都面临补库存的需要,未来新开工量的变化仍取决于有效的、可开工的平价土地供应,若后续政策调控没有放松,也不排除部分企业会牺牲盈利空间推动项目入市的可能,不难断定2018年新开工面积增速仍将维持低位运行。

??三、供地增量而资金缩量,土地购置形成“量平价跌”或“量价齐跌”趋势

??2017年4月,国土部发布通知,明确供求矛盾突出、房价上行压力较大的城市要增加住宅用地供应规模,去库存任务重的城市要减少甚至暂停住宅用地的出让,土地市场采取“因城施策“的政策原则。这也预示着一线和热门二线城市为缓解库存危机,势必会加大土地供应,其中也将包含大量纯租赁住宅用地,土地供应量有望进一步提升。

??而从需求端来看,房企的资金层面依旧紧张,一方面在境内金融去杠杆、境外港币加息、美元加息的大背景下,房企获取资金的难度在不断增加,部分中小房企不得不采取信托、基金等高成本融资方式;另一方面,国内以“四限”为核心的楼市调控不断升级,企业资金回笼的速度显著放缓,两因素交杂使得房企运营层面资金紧张,从而拿地投资也将趋于谨慎。

??基于供应放量,需求受抑,2018年土地市场价格下行成为大概率事件,土地市场将形成“量平价跌”或“量价齐跌”趋势,预计未来全国土地购置面积增速也将逐步放缓。

??四、新开工、土地购置和信贷政策多方影响投资增速将难有亮眼表现

??经历了年内的“冲高回落”,目前房地产投资增速虽然维持在7.9%,但2018年楼市调控政策“不放松”、需求端各类不利因素依旧存在,加之企业融资受阻、居民去杠杆、开发贷款等收紧,将会对开发投资增速造成负面影响预计,预计2018年开发投资额仍会保持低位,上半年会延续目前震荡下跌的过程,下半年部分资金实力薄弱的中小房企也会做出部分“妥协”,加紧开工加快周转,而规模房企也同样面临业绩压力的考验,随着房企逐步改变投资策略,下半年投资开发增速存在小幅回升的可能,但全年难有亮眼表现。